Em 10 anos, fintechs e Pix deram acesso a serviços bancários a 60 milhões de brasileiros

2025-01-19

Autor: Ana

Introdução

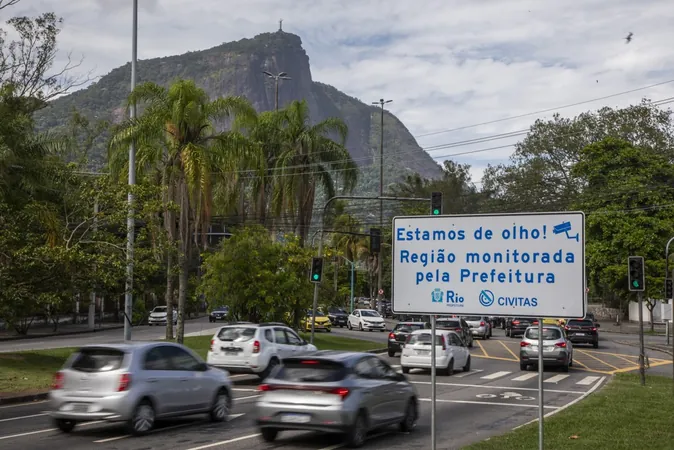

Nos últimos 10 anos, as fintechs e o sistema de pagamento instantâneo Pix revolucionaram o acesso aos serviços bancários no Brasil, permitindo que 60 milhões de brasileiros se tornassem correntistas. Essa mudança é significativa, representando mais da metade da força de trabalho do país, que está estimada em 110,6 milhões de pessoas. O cenário é ainda mais impressionante ao considerarmos que, em meio a desafios como a tentativa do governo de aumentar a fiscalização sobre transações acima de R$ 5 mil, a adesão ao sistema Pix se manteve forte.

O Pix e sua popularidade

O Pix foi criado pelo Banco Central em 2020 e, desde então, ganhou popularidade como uma das principais formas de pagamento. Essa ferramenta proporcionou agilidade e segurança nas transações financeiras, eliminando a necessidade de acudir ao dinheiro em espécie ou mesmo a dependência de cheques, especialmente entre microempreendedores.

O impacto nas vendas de microempreendedores

Ruan Alves da Silva, um vendedor ambulante de 26 anos de Mesquita, região metropolitana do Rio, é um exemplo perfeito desse novo cenário. Ele conta que, após abrir sua conta em uma fintech, suas vendas cresceram e sua vida financeira se transformou. Movimentando entre R$ 3 mil a R$ 4 mil por mês, ele descreve o Pix como essencial para seu negócio, já que os clientes são mais propensos a finalizar a compra quando têm a opção de pagar instantaneamente.

Facilidade no gerenciamento financeiro

"Dinheiro na mão vai rápido. Hoje, consigo me planejar, saber quanto estou gastando passando minhas despesas para o aplicativo da conta digital," afirma Ruan, que destaca também ter conseguido um cartão de crédito.

Serviços básicos e a popularidade do Pix

Atualmente, cerca de 80% dos novos correntistas utilizam serviços básicos através de suas contas digitais, sendo que o Pix se consolidou como o meio mais utilizado para pagamentos, especialmente em pequenas transações entre amigos e familiares. Vale destacar que a maioria das fintechs que operam no Brasil busca atender esse público que é, em sua maioria, composto por pessoas físicas com movimentações que variam de R$ 2 mil a R$ 4 mil mensalmente.

Microempreendedores e o novo padrão de consumo

Microempreendedores individuais (MEIs) também se destacam, representando 20% do total de novos clientes e movimentando valores entre R$ 5 mil a R$ 10 mil. Essa nova geração de correntistas busca soluções rápidas e acessíveis, onde os pagamentos via Pix e as transferências instantâneas se tornaram o novo padrão de consumo.

Crescimento do Nubank e impacto da pandemia

O Nubank, uma das fintechs mais populares, já ultrapassou a marca de 100 milhões de clientes no Brasil, considerando o Pix como um dos motores para inclusões financeiras. Eduardo Lopes, executivo do banco, ressalta que a pandemia acelerou a adesão, permitindo que as pessoas recebessem benefícios como o Auxílio Emergencial sem precisar abrir conta nas agências.

Expectativas futuras

Além disso, o Banco Central estima que em 2024, 72 milhões de pessoas estavam realizando transações bancárias que antes não faziam, uma prova da eficácia do Pix em trazer eficiência e segurança ao sistema financeiro nacional. De acordo com um estudo recente, as transações digitais cresceram 80% desde 2020.

Regulamentação e competição no sistema bancário

A jornada de inclusão financeira no Brasil, porém, não se resume apenas ao Pix e às fintechs. Com a regulamentação mais robusta proporcionada pelo Banco Central em 2013, surgiram arranjos que impulsionaram a competição no sistema bancário, beneficiando não só as fintechs, mas também os bancos tradicionais que tiveram que se adaptar e inovar para permanecer relevantes.

Novas fintechs e o futuro do mercado financeiro

Com a evolução do mercado, novas fintechs estão surgindo para atender demandas específicas, como a Magie, que oferece pagamentos via WhatsApp ou a NG.CASH, voltada para a Geração Z, apresentando soluções digitais que falam a língua dos jovens. Assim, o panorama financeiro brasileiro continua a evoluir, cada vez mais focado na inclusão e na praticidade para o usuário.

Brasil (PT)

Brasil (PT)

Canada (EN)

Canada (EN)

Chile (ES)

Chile (ES)

Česko (CS)

Česko (CS)

대한민국 (KO)

대한민국 (KO)

España (ES)

España (ES)

France (FR)

France (FR)

Hong Kong (EN)

Hong Kong (EN)

Italia (IT)

Italia (IT)

日本 (JA)

日本 (JA)

Magyarország (HU)

Magyarország (HU)

Norge (NO)

Norge (NO)

Polska (PL)

Polska (PL)

Schweiz (DE)

Schweiz (DE)

Singapore (EN)

Singapore (EN)

Sverige (SV)

Sverige (SV)

Suomi (FI)

Suomi (FI)

Türkiye (TR)

Türkiye (TR)